房开企业亏损退税,怎样进行会计处理和纳税申报

根据《国家税务总局关于房地产开发企业土地增值税清算涉及企业所得税退税有关问题的公告》(国家税务总局公告2016年第81号,以下简称81号公告)规定,企业对开发项目进行土地增值税清算后,当年企业所得税汇算清缴出现亏损,且没有后续开发项目的,可以按照规定的方法,计算出该项目由于土地增值税原因导致的项目开发各年度多缴企业所得税税款,并申请退税。

截止目前,财政部尚未就上述退税给出具体的会计处理规定,国家税务总局也没有就纳税申报表的填报给出具体的说明。为此,笔者根据相关财税规定,结合实务案例,分享一下个人的理解,仅供大家参考。同时笔者认为,我们首先应当对于开工年度和预售年度的财税处理做一个线条式的梳理,然后更有利于讨论和明晰

清算退税年度的财税处理。

一、开工年度(2017)财税处理

(一)业务事项

1、房地产开发项目A公司于2017年开工,当年会计利润为-3100万元;

2、假定无纳税调整事项。

(二)会计处理

根据《企业会计准则第18号—所得税》第十五条规定,企业对于能够结转以后年度的可抵扣亏损和税款抵减,应当以很可能获得用来抵扣可抵扣亏损和税款抵减的未来应纳税所得额为限,确认相应的递延所得税资产。

A公司当年亏损3100万元,企业所得税税率为25%,预计未来可抵减所得税775万元。

会计处理如下:

1、亏损年度确认可抵扣暂时性差异

借:递延所得税资产 775

贷:所得税费用 775

2、结转

借:所得税费用 775

贷:本年利润 775

(三)纳税申报

正常申报(略)。

二、预售年度(2018)财税处理

(一)业务事项

1、2018年A项目开始预售,预收房款176000万元;

2、2018年A项目依法预缴增值税4800万元,城建税及附加552万元,预缴土地增值税4173万元;

3、当年会计利润为-3700万元,上述税款未计入“税金及附加”科目,不影响当年损益;

4、预收房款依法应当调增应纳税所得额19275万元;

5、假定无其他纳税调整事项。

(二)会计处理

1、A公司当年纳税调整后所得15575万元,应纳企业所得税3893.75万元,会计处理如下:

借:递延所得税资产3893.75

贷:应交税费——应交企业所得税3893.75

2、依法抵减上年度亏损,会计处理如下:

借:应交税费——应交企业所得税 775

贷:递延所得税资产 775

3、A公司当年实际缴纳企业所得税3118.75万元,会计处理如下:

借:应交税费——应交企业所得税 3118.75

贷:银行存款 3118.75

(三)纳税申报

正常申报(略)。

三、预售年度(2019)财税处理

(一)业务事项

1、A项目2019年度预收房款9810万元;

2、A项目2019年度依法预缴增值税270万元,城建税及附加31.05万元,预缴土地增值税381.60万元;

3、当年会计利润为-3350万元,上述税款未计入“税金及附加”科目,不影响当年损益;

4、预收房款依法应当调增应纳税所得额937.35万元;

5、假定无其他纳税调整事项。

(二)会计处理

1、A公司当年纳税调整后所得为-2412.65万元,确认可抵扣暂时性差异,会计处理如下:

借:递延所得税资产603.16

贷:所得税费用603.16

2、结转

借:所得税费用603.16

贷:本年利润603.16

(三)纳税申报

正常申报(略)。

四、清算年度(2020)财税处理

(一)业务事项

1、2020年A项目竣工交付,收入和成本均已确认,税费均依法计提并缴纳,当年会计利润20000万元;

2、2020年度依法应当调减应纳税所得额20212.35万元;

3、假定无其他纳税调整事项。

(二)会计处理

1、当年实现利润,计提企业所得税,会计处理如下:

借:所得税费用5000

贷:应交税费——应交企业所得税5000

2、A公司当年纳税调整后所得为-212.35万元,因此按照当年计提税额冲减以前年度调增税额,会计处理如下:

借:应交税费——应交企业所得税5000

贷:递延所得税资产5000

3、结转

借:本年利润 5000

贷:所得税费用5000

(三)纳税申报

正常申报(略)。

五、清算退税(2020)财税处理

这是本文讨论的重点。

(一)业务事项

1、经主管税务机关确认,土地增值税总额5911.79万元。根据81号公告,2018年度应分摊土地增值税5146.79万元,当年已经扣除4173万元,应补充扣除973.79万元,按规定计算2018年度应退企业所得税243.45万元;

2、A项目2019年度应分摊土地增值税765万元,当年已经扣除381.60万元,应补充扣除383.40万元,因当年未缴纳企业所得税,增加亏损向以后年度结转;

3、因A项目清算后无其他后续开发,A公司计划注销,“递延所得税资产”科目余额拟结转至相应科目。

(二)会计处理

1、从开工年度、预售年度至清算年度,这样线条式地梳理下来,多缴所得税退税如何进行会计处理,其答案已经跃然纸上,当然是冲减“递延所得税资产”科目。

借:银行存款 243.45

贷:递延所得税资产243.45

2、因2019年度和2020年度未实际缴纳企业所得税,且A公司计划注销,因此,“递延所得税资产”科目余额应当原路冲转。会计处理如下:

借:本年利润 412.80

贷:递延所得税资产412.80

(三)纳税申报

根据81号公告第一条(二)项规定,“该项目开发各年度应分摊的土地增值税减去该年度已经在企业所得税税前扣除的土地增值税后,余额属于当年应补充扣除的土地增值税;企业应调整当年度的应纳税所得额,并按规定计算当年度应退的企业所得税税款;当年度已缴纳的企业所得税税款不足退税的,应作为亏损向以后年度结转,并调整以后年度的应纳税所得额。”

解读这一规定,个人认为需要抓住一个关键词——那就是“调整当年度”。也就是说,A公司在申请退税之前,应当先调整更正各年度纳税申报表:

1、将2018年度调增应纳税所得额19275万元,补充扣除土地增值税973.79万元后,更正为调增应纳税所得额18301.21万元;

2、将2019年度调增应纳税所得额937.35万元,补充扣除土地增值税383.40万元后,更正为调增应纳税所得额553.95万元;

3、将2020年度调减应纳税所得额20212.35万元,相应调整土地增值税973.79+383.40=1357.19万元,更正为调减应纳税所得额18855.16万元;

4、更正完毕,系统将显示2018年度多缴税款243.45万元,2019年度亏损2796.05万元,2020年度应纳税所得额1144.84万元,弥补2019年度亏损后,累计亏损1651.21万元。

因A公司申请注销,累计亏损1651.21万元不能继续结转弥补,也不符合退税条件,其对应的所得税412.80元应从“递延所得税资产”原路冲回,最终实现税会一致。

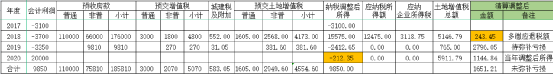

相关业务事项见下表: